Марио Драги има шест месеца, за да подготви приключването на своята щедра парична политика, като той вече разполага с готов план как да го направи.

Опитът на американския Федерален резерв с прекратяване на количествените облекчения, увеличаване на лихвените проценти и свиване на счетоводния баланс представляват както упътване, така и предупреждение за президента на Европейската централна банка (ЕЦБ). Това е лесен пример за това към какво той и колегите му да се стремят и какво да избягват, посочва Bloomberg в свой материал.

По думите на члена на Управителния съвет на банката Евалд Новотни не е тайна, че ЕЦБ „наблюдава отблизо“ действията на Фед.

Европейската институция до голяма степен върви по стъпките на Федералния резерв, обещавайки да запази лихвените проценти докато не бъде прекратена програмата за изкупуване на облигации, както и да реинвестира падежиращия дълг. ЕЦБ също се поучи от Фед за това, че промените в политиките трябва да се оповестяват предварително.

Опитът на американската институция идва и с друго предупреждение – стабилният растеж не е гаранция за инфлация. За Драги, който използва толкова голяма част от арсенала на ЕЦБ, за да парира заплахата от дефлация, това е още една причина да бъде търпелив.

Bloomberg обобщава няколко от уроците на Фед, които биха могли да бъдат полезни и за европейската банка.

Внимавай с езика

Когато тогавашният гуверньор на Фед Бен Бернанке заяви през май 2013 г., че покупката на активи може да бъде ограничена, инвеститорите се стреснаха и погромът на пазара се усети в световен мащаб. Драги си взе бележка, уверявайки инвеститорите през лятото на същата година, че ако лихвените проценти на ЕЦБ изобщо се променят, то те ще бъдат намалени.

Оттогава Драги многократно обещава да продължава стимулите. Това идва дори на фона на забавяне в месечното темпо на програмата за изкупуване на облигации от 80 млрд. евро на 60 млрд. евро и след това на 30 млрд. евро. Покупките все още нямат фиксирана крайна дата.

Не си връзвайте ръцете

Когато Фед започна да намалява покупките на облигации, неговото ръководство обеща да не променя лихвените проценти докато безработицата не спадне под 6,5%. Но след като показателят бързо се насочи към зададените цели, без обаче да има и признак от инфлация, законодателите бяха принудени да заявят, че лихвените проценти най-вероятно ще се вдигнат „известно време“ след края на количествените облекчения.

ЕЦБ възприе този подход от самото начало, отбелязвайки, че очаква увеличение на лихвите „много след“ края на програмата. Това неясно изказване обаче може да се наложи да бъде уточнено. Докато Фед вдигна разходите по кредитите година след края на количествените облекчения, инвеститорите залагат на период от едва шест месеца за ЕЦБ, която – за разлика от Фед, ще започне от стойности под нулата.

„Фед не подготви достатъчно добре пазарите за края на количествените облекчения и те предположиха, че увеличението на лихвите ще е скоро след това“, заяви Ник Кунис, икономист към ABN Amro.

Инфлацията не е това, което беше

Третата най-дълга положителна серия на икономиката не успя да увеличи американската инфлация до целите на Фед от 2%. ЕЦБ също не предвижда да стигне очакваните стойности от малко под 2% преди края на 2020 г. въпреки бързо спадащата безработица.

„Има дебат около разбирането за икономически застой както в САЩ, така и в Европа, където безработицата продължава да спада, без да стимулира нарастването на заплатите и инфлацията“, посочва Фредерик Дюкрозе, икономист към Banque Pictet & Cie в Женева. Според него ЕЦБ ще използва този аргумент, за да бъде още по-предпазлива в действията си.

Ще е необходимо много време

Също като Фед, ЕЦБ възнамерява да запази размера на изкупени облигации (2,55 трлн. евро), реинвестирайки приходите от дълга в матуритет. Фед едва започна да ограничава повторните си инвестиции, за да свие счетоводния си баланс – продължителна дейност, която властите във Франкфурт следят отблизо. Това цели да покаже, че макар Драги да поведе еврото към стимулите, неговият наследник след ноември 2019 г. ще посочи пътя навън.

„Драги може да поиска да предаде директно стратегията за излизане (от количествените облекчения – бел. ред), но може и да не е в състояние да върже ръцете на наследника си“, заяви Ричард Баруел, икономист от BNP Paribas Asset Management. „Въпросът е дали следващият ръководител на ЕЦБ ще се придържа към тях или ще избере нещо различно“, допълва той.

За Бразилия домакинството на Си беше по-важно от това на Г-20

За Бразилия домакинството на Си беше по-важно от това на Г-20  Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа  България и Румъния влизат напълно в Шенген от 2025 г.

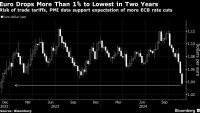

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Доц. Петър Чобанов, БНБ: Водени сме от принципите сигурност, достъпност и незабавност при плащанията

Доц. Петър Чобанов, БНБ: Водени сме от принципите сигурност, достъпност и незабавност при плащанията  България е все по-близо до приемане в сухопътен Шенген

България е все по-близо до приемане в сухопътен Шенген  Румен Радев: Хищници се възползват от състоянието на държавата

Румен Радев: Хищници се възползват от състоянието на държавата  Шестима души са обвинени за контрабандните цигари в Пловдивско

Шестима души са обвинени за контрабандните цигари в Пловдивско  Първото заседание на Народното събрание ще бъде подновено в сряда

Първото заседание на Народното събрание ще бъде подновено в сряда

Котев похвали ирландците, но им се и закани

Котев похвали ирландците, но им се и закани  Изберете най-добрите места за SENSHI 24

Изберете най-добрите места за SENSHI 24  Клубовете от Висшата лига приеха ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приеха ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

България е готова да работи като равноправна шенгенска държава

България е готова да работи като равноправна шенгенска държава  Главчев за Шенген: Отчетен е сериозен напредък

Главчев за Шенген: Отчетен е сериозен напредък  Овечкин с тежка контузия, ще отсъства дълго

Овечкин с тежка контузия, ще отсъства дълго

преди 6 години "За Драги опитът на Фед е карта за излизането от количествените облекчения " = две птички си летели, едната синя, другата надясно.. отговор Сигнализирай за неуместен коментар