Виолина Маринова има повече от 40 години опит в банковото дело, изцяло в Банка ДСК.

Завършва във ВФСИ "Д. Ценов", Свищов, специалността „Финанси и кредит“.

От 29 ноември 2004 г. е главен изпълнителен директор на Банка ДСК.

Банкерката е заместник председател на Управителния съвет на Асоциацията на банките в България, председател на Надзорния съвет на Пенсионно-осигурителна компания ДСК Родина, както и заместник-председател на Съвета на директорите на "Банксервиз".

В качеството си на член на настоятелството на Държавен музикален театър "Стефан Македонски" , като член на настоятелството на Университета за национално и световно стопанство, като председател на Управителния съвет на фондация "Атанас Буров", Виолина Маринова е активно ангажирана с общественополезна дейност.

През 2001 г. тя получи престижния приз на фондация "Атанас Буров" за "Най-добър банкер на годината", а през 2005 г. бе удостоена от Банка ОТП с наградата „Андраш Фай” за особени заслуги в работата си в българската финансова институция, най-успешното дружество на унгарската група.

През септември 2013 г. за изключителния ѝ принос за изграждане и запазване на репутацията и доверието към българските финансови институции, пазари и услуги, Виолина Маринова беше удостоена с най-високото национално отличие – орден „Стара планина”, първа степен.

През март 2014 г. тя получи наградата „Златен кръст за заслуги към Унгария” за приноса й в подкрепата на двустранния културен обмен между България и Унгария и като признание за участието й в популяризирането на унгарската култура в нашата страна.

В интервю за Investor.bg Виолина Маринова посочи какви са тенденциите и предизвикателствата в банковия бизнес, върху какви проекти работят в Банка ДСК, които ще са в полза на клиентите.

- Г-жо Маринова, стрес тестовете доказаха, че българската банкова система е стабилна, но заради европейски изисквания контролът върху банките ще се засили. 2018 година е далеч, но кредитните институции и в нашата страна трябва да отговорят на нови регулаторни изисквания. Ще се промени ли политиката на Банка ДСК след като БНБ я определи като една от десетте банки в категорията други системно значими институции, които трябва да поддържат капиталови буфери в допълнение към вече изискваните?

- Проверката на качеството на активите на банките в България и последвалите стрес тестове наистина показаха, че системата е стабилна и добре структурирана, както и достатъчно ликвидна. Тази първа по рода си комплексна проверка у нас обаче беше необходима и за да се върне и затвърди доверието в банките. То беше разклатено след отнемането на лиценза на Корпоративна търговска банка. В другите банки нямаше проблеми, поради което и депозитите от КТБ не напуснаха системата, а само бяха прехвърлени в други кредитни институции. Решението на БНБ за преглед на активите беше правилно и навременно.

От няколко години е ясно, че системата ще става все по-регулирана не само в европейски мащаб, и това се прави точно с такава цел – да се повишава доверието на клиентите на банките. Конкуренцията вече се измества точно на тази плоскост и който спечели вложители и кредитополучатели, повишавайки доверието към себе си, негово е бъдещето. Така че и новите кредитни регулации имат за цел повишаване още повече стабилността на банките и по този начин затвърждават и доверието към тях.

Централната банка въведе нов капиталов буфер, наречен антицикличен, приложим към рисковите кредитни експозиции. Досега той е имал нулеви стойности, което показва, че банките в България са добре капитализирани и оперират с капитал доста над изискуемия. Този буфер е предназначен за случаи на „прегряване“ от прекомерно кредитиране – такава опасност в близко бъдеще не се очертава.

Що се отнася до политиката на Банка ДСК, тя е дългосрочна и изградена въз основа на задълбочени анализи и прогнози на нашите експерти и тези на ОТП Груп. Насочена е към подобряване на обслужването, към предоставяне на нови и все по-сигурни и съвременни услуги за нашите клиенти.

- Банковата система ще отчете печалба от 1,4 млрд. лева в края на годината. Как се постига толкова добър финансов резултат на фона на падащи лихви по депозити и кредити?

- Както се вижда от статистиката на БНБ, кредитирането се съживява. Данните сочат, че жилищното кредитиране бележи чувствителен ръст, заемите за бизнеса също нарастват. Това е много добра новина и прогнозите са, че процесът ще се засилва с нарастването на темповете на икономиката.

Както се знае, основният бизнес на банките, който генерира основните им доходи, е кредитирането. Финансовата система е свързана много тясно с бизнес средата и когато предприемачите нямат успехи, не може да се очаква кредитните институции да просперират.

- Предстои намаляване на таксите на основните банкови услуги и транзакции заради европейска директива. Кои операции ще поевтинеят според вас и с колко? Ще има ли безплатни услуги за най-бедните, както предвижда законодателството на ЕС?

- Според Европейска директива таксите за най-ползваните банкови транзакции трябва да се уеднаквят и да станат поносими дори и за хората с много ниски доходи, които имат нужда и искат да ползват банкови услуги.

В тази посока БНБ прие уеднаквяване на някои такси и те са посочени в сайта на всяка банка, както и в този на централната банка.

- Защо продължават да растат спестяванията, въпреки че очакванията са лихвите да станат отрицателни? Ще се наложи ли скоро да се плаща, за да стоят парите на влог?

- Лихвите по депозитите следват логиката на пазара – те намаляват, защото ресурсът, който се формира от вложенията на свободни средства в банките, не намира нужното приложение.

Ръстът на кредитите обаче не е достатъчен, за да може с получения доход да се увеличи цената на предоставените от граждани и фирми средства за депозиране, както и да се разшири диапазона на услугите на банките и тяхната цена да стане по-ниска.

Въпреки това спестяванията растат, защото доверието в банките е високо и хората предпочитат да държат парите си на сигурно място, дори и да не печелят от това.

Не на последно място е и фактът, че в България са сравнително ограничени възможностите за добра инвестиция на свободни пари. Или по-точно казано възможностите за диверсификация на дребните инвестиции са ограничени поради слабата активност на борсата и на пазара на ценни книжа.

Няма обаче опасност да се стигне дотам, че да се плаща от страна на депозантите, т. е. да реализират отрицателен доход. Още повече, че с оживяването на кредитирането очакванията са за стабилизиране на лихвите по депозитите.

- Какви нови банкови продукти предлагате на клиентите на Банка ДСК, които са атрактивни за тях?

- Банка ДСК има свое специализирано дъщерно дружество - „ДСК Управление на активи”, чиято дейност е управление на колективни инвестиционни схеми, управление на инвестиции, администриране на дяловете или акциите и т.н.

Банка ДСК дистрибутира продуктите на управляващото си дружество - „ДСК Взаимни фондове”, както и фондове, управлявани от „ОТП Фонд Мениджмънт”.

Чрез инвестиране в дяловете на фондовете, Банка ДСК предлага на потенциалните инвеститори възможност да се възползват от доходността на капиталовите пазари на Централна и Източна Европа, както и от развитите пазари на Западна Европа.

- В икономиката се забелязва известно оживление, акцентирате ли в Банка ДСК върху конкретни бизнес сектори, които да финансирате?

- Политиката на Банка ДСК е да не се концентрира в подкрепата на конкретни сектори от икономиката, а да има разнообразен портфейл от бизнес клиенти.

Винаги сме се отнасяли с разбиране към проектите на предприемачите, които се обръщат към нас за финансова подкрепа. Дори когато някои от тях изпадат в затруднение, каквито случаи имаше особено по време на икономическата криза в предходните години, заедно сме търсили изход от ситуацията.

Всяко бизнес начинание, което има добра перспектива, се предприема с достатъчно отговорност и желание за успех и развитие.

Ние подкрепяме добрите си и дългогодишни клиенти с нужното разбиране. Нека не се забравя, че сектор, който в момента изглежда перспективен и се развива добре, утре може да се провали заради конюнктурата или дори заради регионални и политически промени.

Ще дам пример само със строителството и недвижимите имоти от преди няколко години. Стремителният растеж и печалби в сектора неочаквано (за някои) се смениха с намаляване на продажбите и загуби в големи размери.

- Как Банка ДСК ще отговори на тенденцията към оживяване на кредитирането, която се забелязва в последно време, особено що се отнася до малките и средните предприятия?

- На 19 декември Банка ДСК подписа с Европейския инвестиционен фонд (ЕИФ) гаранционно споразумение по програма „Инициатива за МСП“ за предоставяне на гаранции по отпускани кредити на малки и средни предприятия.

Програмата „Инициатива за МСП” за България е съвместен инструмент на Европейската комисия и ЕИФ, създаден специално да увеличи кредитирането на реалната икономика, откриването на работни места и насърчаването на растежа.

България е първата държава от региона, която ще се възползва от възможностите на инструмента за МСП финансиране.

Ще отпускаме средства за сделки на бизнес клиенти по програмата, които ще бъдат покривани при гаранционен процент от 60%. Те са предназначени за компании от всички сектори на икономиката без традиционно изключените (оръжия, хазарт, производство и търговия с алкохол).

От обхвата на гаранционната схема са изключени и първичните земеделски производители, както и реализирани проекти по програма JEREMIE.

Не се финансират разходи по проекти, които получават финансиране от друг инструмент на Европейските структурни и инвестиционни фондове (ЕСИФ), или финансиране от същия инструмент на ЕСИФ по линия на друга оперативна програма.

С гаранциите по програмата Банка ДСК ще отпуска както инвестиционни, така и оборотни кредити като общата експозиция към дадено МСП не трябва да надвишава 5 млн. евро (9,779 млн. лева).

Минималният матуритет на гарантираните сделки е 24 месеца, а максималният - 12 години включително и съответния гратисен период, ако има такъв. По отношение на револвиращите МСП сделки, максималният матуритет е четири години.

Чрез това споразумение банката ще осигури на своите бизнес клиенти възможности за предоставяне на по-лесен достъп до финансиране и ще стимулира предприемачите да развиват нови проекти, както и да мислят за растеж, което е важен фактор за подобряване на цялостната икономическа среда.

Вече три години успешно функционира новият модел с изградена мрежата от центрове за обслужване на бизнес клиенти, чрез която Банка ДСК може да осигури приоритетно разглеждане на кредитни искания по програмата „Инициатива за МСП”.

- Фирмите за събиране на дългове отчитат нарастване на задлъжнялостта, особено фирмената. Отразява ли се това на процента на несъбираемите вземания? Как предпазвате Банка ДСК от рискови проекти?

- Банковото кредитиране по презумпция е съпътствано от лоши заеми, това е неотменно от нашето ежедневие. Не всички очаквания се сбъдват, не всички планове проработват на 100 процента. Важното е тези случаи да не са фатални за съществуването на фирмата.

Повишаването на задлъжнялостта в момента е остатъчен ефект от финансовата криза, далечен отзвук от трусовете преди години.

Според мен повишаването на задлъжнялостта се генерира от компании, които са понесли големи и невъзвратими загуби през тези тежки години и са влезли в дългова спирала.

Не винаги развитието на бизнеса е само положително, но трябва да се гледа реалистично и да се постъпва още по-реалистично. Затова понякога трябва да се вземат мерки – и от страна на длъжника, и от страна на кредитора.

Приемаме го като неотменна част от бизнеса, която съпътства развитието на икономиката.

Специалистите на Банка ДСК извършват мониторинг на компаниите, с големи задължения и при индикации на влошаване се предприемат мерки за подобряване на финансовото състояние.

Опитваме се да предотвратим най-лошото със съвместни усилия да подпомагаме клиентите си да преодолеят трудностите или дори да ги предотвратят. Това дава много добри резултати за нашите клиенти – корпоративни и граждани.

- Новите дигитални технологии навлизат все по-категорично в банките. Какво предприема Банка ДСК, за да посрещне предизвикателството?

- Иновациите имат огромна роля в банковия бизнес. Ключови понятия за настоящето и бъдещето за добрите взаимоотношения между банките и техните клиенти се основават на няколко фактори – персонализиране, удобство, взаимодействие и интерактивност и т.н. Мобилните устройства и социалните медии промениха коренно очакванията на клиентите ни.

Стремим се банката да се приближава все повече към тях, банкирането да се извършва от дома, офиса, 24 часа в денонощието, седем дни в седмицата, да осигурим възможност за достъп до банкови продукти и услуги чрез всички канали.

В Банка ДСК са в ход проекти, чиято цел е да направи дигитализация на банковите продукти и услуги, за да предложим на клиентите си възможност да използват всички канали за дистрибуция и да имат възможност да са интерактивни.

Част от проектите са базирани на предложения от нашите експерти с цел процесите на структуриране, предлагане и комуникиране на продуктите и услугите да осигуряват на клиентите позитивен опит и отношение към отправените от нас финансови предложения.

Всички клиентски групи ще имат достъп до по-бързи и високотехнологични решения, като младежките групи, т.нар. поколение „милениал“, ще задават тона.

Тестват сирените на 1 април

Тестват сирените на 1 април  Месечен хороскоп за април 2025

Месечен хороскоп за април 2025  110 години от рождението на летеца Йордан Славов-Пирата

110 години от рождението на летеца Йордан Славов-Пирата  Апелативен прокурор гостува на ученици от Хуманитарната гимназия във Варна

Апелативен прокурор гостува на ученици от Хуманитарната гимназия във Варна  Ремонтираха електроразпределителната мрежа в габровско село

Ремонтираха електроразпределителната мрежа в габровско село

дава под наем, Офис, 65 m2 София, Център, 700 EUR

дава под наем, Офис, 65 m2 София, Център, 700 EUR  дава под наем, Двустаен апартамент, 73 m2 София, Драгалевци, 716.11 EUR

дава под наем, Двустаен апартамент, 73 m2 София, Драгалевци, 716.11 EUR  продава, Къща, 195 m2 Пазарджик област, гр.Ракитово, 100000 EUR

продава, Къща, 195 m2 Пазарджик област, гр.Ракитово, 100000 EUR  дава под наем, Тристаен апартамент, 94 m2 София, Център, 716.11 EUR

дава под наем, Тристаен апартамент, 94 m2 София, Център, 716.11 EUR  продава, Двустаен апартамент, 64 m2 Бургас област, гр.Свети Влас, 95000 EUR

продава, Двустаен апартамент, 64 m2 Бургас област, гр.Свети Влас, 95000 EUR

Иран е на колене, ако не преговаря по ядрената програма, може да последват удари

Иран е на колене, ако не преговаря по ядрената програма, може да последват удари  Член на ABBA и основателят на EQT са набрали 1 млрд. евро за нов музикален фонд

Член на ABBA и основателят на EQT са набрали 1 млрд. евро за нов музикален фонд  ЕС не е виновен за митата на Тръмп, въпреки упреците

ЕС не е виновен за митата на Тръмп, въпреки упреците  Подходът на Хегсет на "добро и лошо ченге" издава фокус върху Китай

Подходът на Хегсет на "добро и лошо ченге" издава фокус върху Китай  Гилфолд: Да не проявяваме пренебрежение към съюзниците

Гилфолд: Да не проявяваме пренебрежение към съюзниците

Синът на Джуджаро направи уникална суперкола

Синът на Джуджаро направи уникална суперкола  Как да избегнем мазни пръстови отпечатъци върху сензорния екран

Как да избегнем мазни пръстови отпечатъци върху сензорния екран  Електрически Hyundai постави рекорд - 665 255 км за три години

Електрически Hyundai постави рекорд - 665 255 км за три години  До 30 000 евро глоба за спане в кола

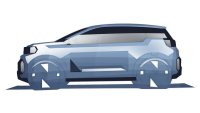

До 30 000 евро глоба за спане в кола  Dacia показа бъдещия си електромобил за под 18 000 евро

Dacia показа бъдещия си електромобил за под 18 000 евро

Всичко е тихо на южния фронт: Как се промени границата при Тръмп

Всичко е тихо на южния фронт: Как се промени границата при Тръмп  Душил ли е Андрю Тейт гаджето си по време на секс?

Душил ли е Андрю Тейт гаджето си по време на секс?  Установено от учени: Мъжете не чуват толкова добре, колкото жените

Установено от учени: Мъжете не чуват толкова добре, колкото жените  Популярни здравословни правила, които са погрешни

Популярни здравословни правила, които са погрешни  Какво ви очаква в любовта тази седмица?

Какво ви очаква в любовта тази седмица?

преди 8 години това лел4е много добре знае 4е лихвите падат защото идват свежи кинти от супер марио драги ЕЦБ отпуснати на банките маики които на свои ред идват и в бг фиалите банки с което се цели да се засили инфлацията което за момента не се полу4ава а нещата ще стават по зле понеже фед обьрнаха пала4инката и вдигнаха лихвите това зна4и само едно 4е ЕЦБ рано или кьсно сьщо ще ги вдигне трябва вси4ки да вьрвят в крак с по големия брат в слу4ая фед отговор Сигнализирай за неуместен коментар

преди 8 години това лел4е много добре знае 4е лихвите падат защото идват свежи кинти от супер марио драги ЕЦБ отпуснати на банките маики които на свои ред идват и в бг фиалите банки с което се цели да се засили инфлацията което за момента не се полу4ава а нещата ще стават по зле понеже фед обьрнаха пала4инката и вдигнаха лихвите това зна4и само едно 4е ЕЦБ рано или кьсно сьщо ще ги вдигне трябва вси4ки да вьрвят в крак с по големия брат в слу4ая фед отговор Сигнализирай за неуместен коментар

преди 8 години За всички бъдещи каръци ще е виновен пазарът ! отговор Сигнализирай за неуместен коментар

преди 8 години КОМЕНТАРЪТ Е ИЗТРИТ ЗАРАДИ ОБИДНО СЪДЪРЖАНИЕ отговор Сигнализирай за неуместен коментар