Капиталовите пазари са в крехко равновесие. Повечето борси завършиха близо до нулата в петък, като класическите акции надминаха по представяне технологичните, които все още бяха явно слаби. Водещият германски индекс и американската технологична борса Nasdaq завършиха в червената зона, по-широкият американски индекс S&P 500 се закрепи за малко на положителна територия.

Обменният курс евро-долар остана доста стабилен, след като пое донякъде нагоре в четвъртък, тъй като Европейската централна банка (ЕЦБ) разочарова очакванията за по-мека парична политика. Deutsche Börse се възползва на Dax от преговорите за поглъщане с италианската фондова борса, Merck KG от положителните резултати в теста за лекарство срещу множествена склероза, Bayer от факта, че очевидно има напредък в процеса на извънсъдебно споразумение поради възможни щети, причинени от продукта за растителна защита глифозат.

Continental беше един от губещите - автомобилните доставчици изпитват трудности в момента. В Eurostoxx 50, индексът за големите стойности в еврозоната, забележимо бе увеличение на цената на LVMH. Френската група за луксозни стоки отмени планираното поглъщане на конкурента Tiffany.

Както почти винаги, от решително значение за фондовите пазари през следващите седмици ще бъде представянето на Wall Street. В анализ на JP Morgan за щатския пазар на акции се казва: “Ние гледаме на настоящата ценова слабост като на добър знак - тя се дължи предимно на технически причини и се основава на систематични продажби и продажби на позиции, които се движат предимно от инерцията”.

Накратко, курсовете се повишиха твърде бързо и затова сега поемат надолу. Американската банка очаква корпоративните печалби да се възстановят бързо в САЩ и S&P 500 да достигне 3600 пункта към края на годината. Goldman Sachs има същата цел и продължава да вижда причина за оптимизъм.

Анализаторите там очакват по-нататъшно изместване на фокуса от технологични акции към циклични акции. IIF във Вашингтон, организация на големите международни банки, направи интересен анализ за световните фондови борси: индексите, в които екологичните и етични аспекти играят важна роля, така наречените ESG критерии, са се възползвали от поскъпването на технологичните акции, които са особено добре представени там. Ето защо и ударът по тези акции също отслаби тези индекси.

Резултатите на Adobe и FedEx могат да привлекат внимание във вторник. Преди всичко обаче Федералният резерв на САЩ (Фед) ще привлече вниманието на пазарните участници в сряда. След като председателят на Фед Джером Пауъл обяви нова стратегия с тенденция към малко по-висока цел на инфлация, пазарите са любопитни да видят дали той ще каже нещо повече за прилагането на тази стратегия.

Някои икономисти обаче очакват, че засега ще бъдат повишени само икономическите прогнози. Тогава може да предизвика леко разочарование на пазарите, подобно на случилото се в четвъртък след заседанието на ЕЦБ.

Вторник: Настроението на анализаторите на финансовите пазари се характеризира с изключително предпазлива оценка на настоящето и високо ниво на увереност за бъдещето. В никоя друга държава оценката на ZEW за ситуацията и икономическите очаквания обаче не бе толкова висока, колкото в Германия. С оглед на все по-силната икономическа активност през третото тримесечие сдържаната оценка за настоящето в проучването на ZEW се очаква да се подобри през септември.

Икономическите очаквания се движат в зоната на напрежение между ревизираните нагоре икономически прогнози и значителната корекция на пазара. Изводът е, че вероятно ще направят малка стъпка нагоре.

Сряда: Решението за лихвените проценти на Фед е под знака на новата стратегия: по време на годишния симпозиум по паричната политика в Джаксън Хоул Федералният резерв на САЩ обяви, че желаният темп на инфлация от средно 2% трябва да бъде постигнат за определен период от време.

Фазите с твърде ниска инфлация биха били компенсирани от фази с по-висока инфлация. Предстоящото решение за лихвения процент вероятно ще съдържа едва няколко промени в отчета. По-конкретно, предходните насоки, но също така и изявленията за по-нататъшни покупки на облигации, вероятно ще останат непроменени. Актуализирането на прогнозите обаче е по-вълнуващо. За първи път сега ще бъдат зададени стойности и за 2023 г. Предполага се, че членовете на FOMC няма да предлагат повишаване на лихвите и за този период.

Четвъртък: През август Английската централна банка (BoE) сигнализира с прогнозите си, че за момента не вижда нужда да променя основния си лихвен процент. При настоящия ключов лихвен процент от 0,10% инфлацията трябва да достигне целта от 2% за три години. BoE възнамерява да продължи да преценява отрицателните лихвени проценти като част от инструментариума си.

В краткосрочен план обаче те не са опция. Решението за лихвените проценти през септември едва ли ще донесе нещо ново. Засега схемата за покупките на ценни книжа и форуърд насоките за очакванията на по-ниските лихвени проценти остават предпочитаните инструменти на BoE. Brexit на 1 януари, със или без сделка, предлага по-нататъшни експанзивни стъпки към края на годината, особено обявяването на нови покупки на ценни книжа.

Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия

Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия  Израел получи нова оперативна свобода, след като разби „Хизбула"

Израел получи нова оперативна свобода, след като разби „Хизбула"  Проучване: Младите американци разчитат на инфлуенсъри, за да се информират

Проучване: Младите американци разчитат на инфлуенсъри, за да се информират  Фалитът на Northvolt е урок по смирение за Европа

Фалитът на Northvolt е урок по смирение за Европа  Дан Айвс: Резултатите на Nvidia ще предизвикат ралито на Дядо Коледа

Дан Айвс: Резултатите на Nvidia ще предизвикат ралито на Дядо Коледа

Коментар: ПП-ДБ са виновни за това състояние на държавата

Коментар: ПП-ДБ са виновни за това състояние на държавата  Решението на КС много бързо може да доведе до избор на председател на НС

Решението на КС много бързо може да доведе до избор на председател на НС  А1 с четири престижни награди за комуникации и подкрепата на хората

А1 с четири престижни награди за комуникации и подкрепата на хората  Централна емисия

Централна емисия  Централна емисия

Централна емисия

Левски със специално съобщение

Левски със специално съобщение  Селекционерът на Ирландия с голямо признание за България

Селекционерът на Ирландия с голямо признание за България  Конър Макгрегър загуби дело за изнасилване – ето колко ще плати

Конър Макгрегър загуби дело за изнасилване – ето колко ще плати  Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR

дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR  дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR

дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR  продава, Къща, 503 m2 София, Бояна, 1650000 EUR

продава, Къща, 503 m2 София, Бояна, 1650000 EUR  продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

Русия дава петрол на Северна Корея, нарушавайки санкциите

Русия дава петрол на Северна Корея, нарушавайки санкциите  Разкриват дали е Хермес първата статуя от Хераклея Синтика

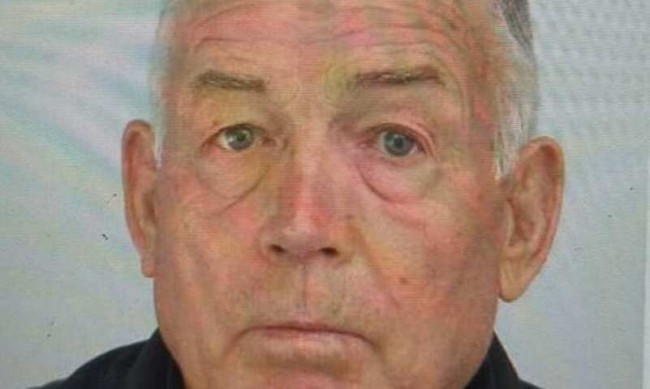

Разкриват дали е Хермес първата статуя от Хераклея Синтика  Издирват 77-годишния Стоян Бинев от Ямбол

Издирват 77-годишния Стоян Бинев от Ямбол  Путин нареди: Ще продължим с "Орешник" в бойни условия

Путин нареди: Ще продължим с "Орешник" в бойни условия  Как разхвърляният дом ни вреди?

Как разхвърляният дом ни вреди?