Инвеститорите в облигации направиха активите с висока доходност едни от най-популярните през тази година. Въпреки това някои анализатори се опасяват, че пазарният сегмент може да се превърне в твърде рискован, пише CNBC.

"Ние се шегуваме с активите с висока доходност, тъй като доходността в днешния пазар е под 5 на сто", заяви Тод Иънгбърг, ръководител на звеното за книжа с висока доходност в Aviva Investors, която управлява активи на стойност 400 млрд. долара.

Експертът очаква средна възвръщаемост на пазара от около 3,6 на сто през тази година поради разширяването на списъка с проблемни облигации и по-високите рискове от фалити.

Иънгбърг все пак отбеляза, че пазарът на високодоходни книжа се е променил през последните няколко години. Преди в търговията са участвали предимно институционални инвеститори, докато към момента съотношението на техните активи спрямо тези на индивидуалните трейдъри е около 50:50. По думите му това е един от най-големите рискове за сектора.

Той допълни, че институционалните инвеститори са склонни да бъдат по-дългосрочни притежатели на активи. Инвеститорите на дребно пък гонят сравнително краткосрочни печалби и бързат към изхода на пазара, когато са притиснати.

За инвеститорите на дребно "конят вече излезе от обора. Вече е прекалено късно и спредовете са стеснени", заяви Кумар Палгат, управляващ директор на Kapstream Capital.

Той отбеляза, че средната пазарна възвръщаемост се е свила от 18% през 2008 г. до около очакваните 3,35% през тази година според индекса iTraxx.

Фондовете за високодоходни облигации набират значителна популярност сред инвеститорите през тази година, като около 10,93 млрд. долара са се вляли в сегмента досега. За сравнение, инвестиционни фондове в САЩ са отчели разширение от около 7,9 млрд. долара от началото на 2014 г. според данните на Jefferies.

Загрижеността относно качеството на активите обаче се покачва. През миналата седмица рейтинговата агенция Moody's посочи в съобщение, че качеството на корпоративните дългове с висока доходност е рекордно ниско. Средната оценка на качеството се е влошила до 4,36 пункта през февруари спрямо 3,84 пункта месец по-рано, като равнището е най-слабото от януари 2011 г.

Скалата на кредитната агенция за отчитане на качеството на активите е от 1 до 5, като 5 пункта обуславя най-ниското възможно ниво.

Нумерологична прогноза и таро карта за 21 декември

Нумерологична прогноза и таро карта за 21 декември  "Байерн" (Мюнхен) разби "РБ Лайпциг" и дръпна на върха в Бундеслигата

"Байерн" (Мюнхен) разби "РБ Лайпциг" и дръпна на върха в Бундеслигата  14 души са ранени при удар на хутите край Тел Авив

14 души са ранени при удар на хутите край Тел Авив  "Милан" се завърна на победния път след успех над "Верона"

"Милан" се завърна на победния път след успех над "Верона"  Хороскоп за 21 декември

Хороскоп за 21 декември

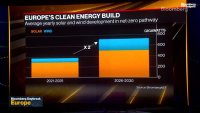

ЕС напредва към целта с енергията от слънцето, не и от вятъра

ЕС напредва към целта с енергията от слънцето, не и от вятъра  Брюксел иска предвидимост и стабилност за еврозоната, не само покриване на критериите

Брюксел иска предвидимост и стабилност за еврозоната, не само покриване на критериите  Износът на руски горива отчита годишен спад вследствие на удари по рафинирането

Износът на руски горива отчита годишен спад вследствие на удари по рафинирането  Свръхбогатите в САЩ са подсигурявали домовете си още преди убийството в Манхатън

Свръхбогатите в САЩ са подсигурявали домовете си още преди убийството в Манхатън  Уолстрийт трябва да се подготви за зимата на изкуствения интелект

Уолстрийт трябва да се подготви за зимата на изкуствения интелект

Mansory направи уникални версии на Rolls-Royce Cullinan

Mansory направи уникални версии на Rolls-Royce Cullinan  Първият ЕV от Малайзия прилича на Porsche от Ali Express

Първият ЕV от Малайзия прилича на Porsche от Ali Express  Новите коли поскъпват и заради моделите с ДВГ

Новите коли поскъпват и заради моделите с ДВГ  Странната автомобилна колекция на Елвис Пресли

Странната автомобилна колекция на Елвис Пресли  Ново BMW M5 беше разбито по време на тест

Ново BMW M5 беше разбито по време на тест

Дядо Коледа отказа коментар дали стои зад мистериозните дронове в САЩ

Дядо Коледа отказа коментар дали стои зад мистериозните дронове в САЩ  Тръмп навярно няма да спре помощта за Украйна

Тръмп навярно няма да спре помощта за Украйна  В 11.22 часа настъпва астрономическата зима с жълт код за сняг, виелици и дъжд

В 11.22 часа настъпва астрономическата зима с жълт код за сняг, виелици и дъжд  Лидерите на ЕС реагираха с ужас на трагедията Магдебург, Мъск зове за оставката на Шолц

Лидерите на ЕС реагираха с ужас на трагедията Магдебург, Мъск зове за оставката на Шолц  Терорът се върна в Германия: Какво знаем за атаката в Магдебург ВИДЕО

Терорът се върна в Германия: Какво знаем за атаката в Магдебург ВИДЕО