Следователно инвеститорите, които не могат да толерират висока волатилност като юнската, може да намалят експозицията си към акциите, докато пазарът се успокои.

Едно от обичайните убежища – облигационният пазар, обаче в момента е заплашен от вероятността за повишаване на лихвите, което го прави твърде рисков. Вариант са краткосрочноте матуритети, които реагират в най-малка степен при промяна на лихвите.

Друга възможност е да хеджирате портфейла си от акции чрез фонд, обвързан с индекса на пазарните колебания CBOЕ Volatility, който печели с увеличаването на волатилността.

Макар пазарната волатилност сега да не е висока в исторически план, индивидуалните акции са много по-рискови. За това има няколко причини, според професора от Харвардския университет Джон Кямпбъл.

“Едно от обясненията е, че сега на пазара има по-малко конгломерати, отколкото в миналото. Те са заменени от компании, специализирани в конкретна индустрия. Друга причина е, че компаниите започнаха да стават публични в по-ранен стадий от развитието си, когато бъдещето им е по-несигурно.”

Голямата индивидуална волатилност на акциите обаче не води до по-голяма волатилност на пазара като цяло, защото отделните колебания се компенсират взаимно. Точно затова е важно портфейлът от акции да е добре отраслово диверсифициран.

“Понастоящем това значи доста повече от 15-20 компании, което в миналото се смяташе за достатъчна диверсификация”, посочва проф. Кямпбъл.

За повечето дребни инвеститори това на практика означава инвестиция в широко диверсифициран взаимен фонд. Да отбележим обаче, че това ще елиминира само индивидуалната, но не и пазарната волатилност.

Обикновените инвеститори все пак могат да направят вложения и в отделни компании, стига обаче те да не представляват повече от 5% от целия им портфейл.

След като повечето такива инвеститори притежават само няколко позиции, разумната стратегия би била по-голямата част от портфейла да се вложи във взаимен фонд, а остатъкът да се разпредели между тези предпочитани компании.

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа  България и Румъния влизат напълно в Шенген от 2025 г.

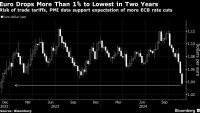

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Първото заседание на Народното събрание ще бъде подновено в сряда

Първото заседание на Народното събрание ще бъде подновено в сряда  Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Илиан Илиев: Ирландците не бяха най-предпочитания ми противник  Обедна емисия

Обедна емисия  Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им

Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Изберете най-добрите места за SENSHI 24

Изберете най-добрите места за SENSHI 24  Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити  Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Разкриха импровизирана нелегална бензиностанция

Разкриха импровизирана нелегална бензиностанция  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември  Радев: Хищници се възползват от това правителство

Радев: Хищници се възползват от това правителство  На 12 декември става ясно влизаме ли в Шенген по суша

На 12 декември става ясно влизаме ли в Шенген по суша  Синер изведе Италия до полуфинал за купа "Дейвис"

Синер изведе Италия до полуфинал за купа "Дейвис"