Лихвените проценти по държавните ценни книжа (ДЦК) на три от най-големите напреднали икономики в света се повишиха рязко през миналата седмица. Според колумниста на Financial Times Мартин Улф обаче това не бива да създава паника на финансовите пазари, защото случващото се е всъщност важна стъпка към нормализиране на лихвените нива и знак за скорошно възстановяване на икономиката.

Какво се е случило? Между 30 ноември и 13 декември тази година доходността по 10-годишните ДЦК в САЩ скочи с 0,49 процентни пункта. Междувременно лихвените проценти по ДЦК със същия матуритет в Германия и Великобритания скочиха с 0,3 и 0,34 процентни пункта. Разликата в сравнение с 4 ноември, когато Федералният резерв обяви плана си за покупка на ДЦК за 600 млрд. долара, е още по-голяма - 0,8, 0,46 и 0,61 процентни пункта съответно за САЩ, Германия и Великобритания.

Дали обаче тези повишения на лихвените проценти са действително израз на опасенията от силна инфлация и недоверие към правителствата и централните банки, както ги изтълкуваха анализатори?

Отговорът на Мартин Улф е категорично не, въпреки че има още какво да се иска от правителството на САЩ по отношение фискалната политика.

Лихвените нива по ДЦК на САЩ са обратно там, където бяха през юни 2010 г. На 13 декември доходността на 10-годишните облигации в САЩ е 3,28%, тази на ДЦК в Германия е 2,91%, а за британските ДЦК е 3,68 на сто. Това обаче остава по-малко в сравнение с лихвените нива в навечерието на финансовата криза. В периода от януари 2003 до юли 2007 лихвените проценти по 10-годишните ДЦК на САЩ са средно 4,4 на сто. Тези лихвени нива са считани за нормални и, ако сегашните им стойности продължат да се движат в тази посока, това може би е знак, че политиката на централните банки дава резултат.

Трябва обаче да се направи разграничение между ролята на промените в реалните лихвени проценти и тези в инфлационните очаквания, посочва главният икономически коментатор на изданието. За тази цел се използват облигациите, индексирани към инфлацията. В САЩ например скорошното повишение на номиналните лихви по ДЦК се дължи почти изцяло на ръста в реалните лихвени проценти, а не на скок в инфлационните очаквания. Това означава, че засега инфлационните очаквания в страната не са повод за притеснение.

Ситуацията е различна във Великобритания, където реалните лихвени нива по ДЦК са ниски, докато инфлационните очаквания са близо до 3%. В същото време в САЩ скорошното повишение на инфлационните очаквания е скромно, като очакваната инфлация в дългосрочен план е около 2%, което е близо до целевото за Федералния резерв ниво.

При инфлационни очаквания от 2% и номинални лихвени проценти по 10-годишните ДЦК на САЩ от 3%, това означава, че реалните лихвени проценти в САЩ също остават изключително ниски - малко над 1%.

Това показва, че действията на Федералния резерв за понижаване на лихвените проценти от обичайните им нива са успешни. Това това е целта на централната банка – да направи по-ниски отколкото биха били лихвените нива в противен случай, и така да ускори икономическия растеж и да премахне всяка заплаха от дефлация.

Лихвените нива по дългосрочните ДЦК ще продължават да се покачват. Ако дългосрочните реални лихвени нива и инфлационните очаквания клонят към 2%, тогава може да се очаква лихвата по ДЦК да е най-малко 4%.

Според провокиращ размисъл нов доклад за цената на капитала на McKinsey Global Institute обаче светът няма да се върне към лихвените нива отпреди кризата, защото лихвените проценти по ДЦК на страните с висок рейтинг и висок жизнен стандарт може да се окажат над 5% при нормални условия. Причината за това ще са растящите нужди от финансиране на инвестиционните програми на развиващия се свят, които ще привличат повечето свободен капитал.

От McKinsey посочват, че докато развиващите се страни изграждат своите икономики, спестяванията на света ще се насочат в тяхната посока. Освен това световните спестявания вероятно ще намалеят, докато населението застарява и потреблението расте в големите развиващи се страни. Ефектът ще бъде да се вдигне търсенето на спестявания спрямо предлагането, което ще повиши реалните лихвени проценти.

В исторически план реалните лихвени нива от 3% по ДЦК са смятани за нормални. Ако те се повишат до 4%, а инфлацията е 2%, тогава могат да се очакват номинални лихвени нива по ДЦК с висок рейтинг от поне 6%. Само ако възстановяването се забави и се появи дефлация, тогава може дългосрочните лихвени нива по ДЦК да се понижат значително в САЩ или Германия.

От всичко това изглежда, че централните банки се справят със задачата си да насърчават растежа, но трябва да следят внимателно инфлационните очаквания. Те изглежда са добре закотвени в САЩ и еврозоната, и по-малко във Великобритания. Политиката на правителството на САЩ обаче може да бъде по-добре конструирана. Най-добрата комбинация е ефикасни фискални стимули в краткосрочен план и мерки за фискална консолидация в дългосрочен.

Като се има предвид обаче, че данъчната реформа в САЩ не е най-добрият възможен вариант, а план за фискална консолидация няма, е поразително колко ниски са лихвените проценти по заемите на правителството на САЩ в момента, посочва Улф.

В крайна сметка това, което се случва на пазарите на облигации, е окуражаващо, завършва той. Лихвените нива се увеличават, докато очакванията за депресия изчезват, а с малко повече късмет световната икономика може да стъпи на пътя на устойчивото развитие.

АПИ с предупреждение към шофьорите заради влошаване на времето

АПИ с предупреждение към шофьорите заради влошаване на времето  МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет

МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет  Карлос Насар е щангист №1 в света за 2024 г.

Карлос Насар е щангист №1 в света за 2024 г.  Алберт Попов записа най-доброто си класиране за сезона

Алберт Попов записа най-доброто си класиране за сезона  Коя е "Тъмната страна на TikTok" – гледайте разследването на уебсайта на Bloomberg TV Bulgaria

Коя е "Тъмната страна на TikTok" – гледайте разследването на уебсайта на Bloomberg TV Bulgaria

Как централните банки спечелиха битката, но изгубиха войната, част 1

Как централните банки спечелиха битката, но изгубиха войната, част 1  Как централните банки спечелиха битката, но изгубиха войната, част 2

Как централните банки спечелиха битката, но изгубиха войната, част 2  Панама върви към конфликт с Тръмп за контрола над канала

Панама върви към конфликт с Тръмп за контрола над канала  Тръмп е големият въпрос, надвиснал над Европа

Тръмп е големият въпрос, надвиснал над Европа  С кого говори Тръмп в Европа?

С кого говори Тръмп в Европа?

Geely: Няма да се откажем от продажбите на бензинови автомобили

Geely: Няма да се откажем от продажбите на бензинови автомобили  Защо прибирането на огледалата на паркинг може да бъде проблем

Защо прибирането на огледалата на паркинг може да бъде проблем  Карлос Гон: Honda е притисната отгоре да вземе Nissan

Карлос Гон: Honda е притисната отгоре да вземе Nissan  VW се разбра със синдикатите - Golf отива в Мексико

VW се разбра със синдикатите - Golf отива в Мексико  Най-чаканите нови джипове през 2025

Най-чаканите нови джипове през 2025

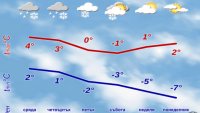

Студена и снежна ще е Коледа, с температури под нормата

Студена и снежна ще е Коледа, с температури под нормата  Милотинова: Предизвикателствата за България и Европа ще продължат

Милотинова: Предизвикателствата за България и Европа ще продължат  Майката на изчезналия Ники не иска кучето, търсят му нов дом

Майката на изчезналия Ники не иска кучето, търсят му нов дом  Коя е "Тъмната страна на TikTok" – гледайте разследването в сайта на Bloomberg TV Bulgaria

Коя е "Тъмната страна на TikTok" – гледайте разследването в сайта на Bloomberg TV Bulgaria  Какво ви очаква в любовта тази седмица?

Какво ви очаква в любовта тази седмица?