В някои от най-големите банки в света заемите за бизнес имоти се изправят пред нов лакмус, който се очаква да определя достъпа на сектора до финансиране, пише Bloomberg.

В центъра на вниманието са въглеродните емисии на сградите и очакваните необходими разходи за модернизирането им, за да останат от правилната страна на новите зелени регулации. Европейският съюз прие неотсавна Директивата за енергийното представяне на сградите (EPBD), която е част от увеличаващите се регулации с цел постигане на въглеродна неутралност. И големите банки започват да реагират.

Най-голямата банка в ЕС BNP Paribas вече цели намаляване на въглеродните емисии от бизнес сградите в портфейла си с 41% до 2030 г. Други, включително Banco Santander, Barclays, ING и NatWest, вече предприеха или проучват сходни мерки.

Развитието е нова граница в начина, по който банките управляват рисковете в портфейлите си със заеми. Портфейлите с бизнес имоти, които вече страдат от по-високите лихви и неустойчивите нива на заетост след пандемията, се очертават като ново главоболие за банките, които са обременени със стари имоти със спешна нужда от инвестиции, за да изпълнят новите зелени изисквания.

Роксана Исаиу, главен продуктов директор в доставчика на ESG данни GRESB, казва, че компанията ѝ неотдавна е започнала срещи с банкери, които искат да си изяснят новите зелени изисквания за сградите. „Сигналите от регулаторите са ясни“, коментира Исаиу, която до момента е била съсредоточена предимно върху инвеститори на капиталови пазари.

Макар че за прилагането на директивата на ЕС вероятно ще са нужни няколко години, вече е ясно, че сградите, които изостават, може да се превърнат в блокирани активи, които вече не могат да бъдат продадени или отдадени под наем. ЕС счита, че около 85% от сградите в блока са построени преди 2000 г., като 75% от тях имат „лошо енергийно представяне“.

Рисковете варират в отделните страни, но Нидерландия изпъква като пример за страна, в която бизнес имотите са по-енергийно ефективни от повечето останали държави, казва Исаиу. Но дори там една трета от пазара не отговаря на нивото на енергийно представяне С, което е минималното изискване, въведено от началото на 2023 г., допълва тя.

А европейските инициативи за решаване на проблема „идват много по-бавно, отколкото някой би могъл да очаква“, счита Исаиу.

Банките, които считат, че са обременени с твърде скъпи за обновяване бизнес имоти, може да се обърнат към частните пазари, за да се освободят от този риск. Има също данни, че някои банки започват да проучват т. нар. синтетични секюритизации, които ги предпазват от възможно по-високи капиталови разходи, свързани с емисиите, като прехвърлят този риск към външни инвеститори.

За разлика от инвеститорите, които използват частен капитал или частен кредит, банките често имат по-малък достъп до надеждни данни за енергийното представяне на портфейлите им с бизнес имоти, което ги затруднява да управляват тези рискове.

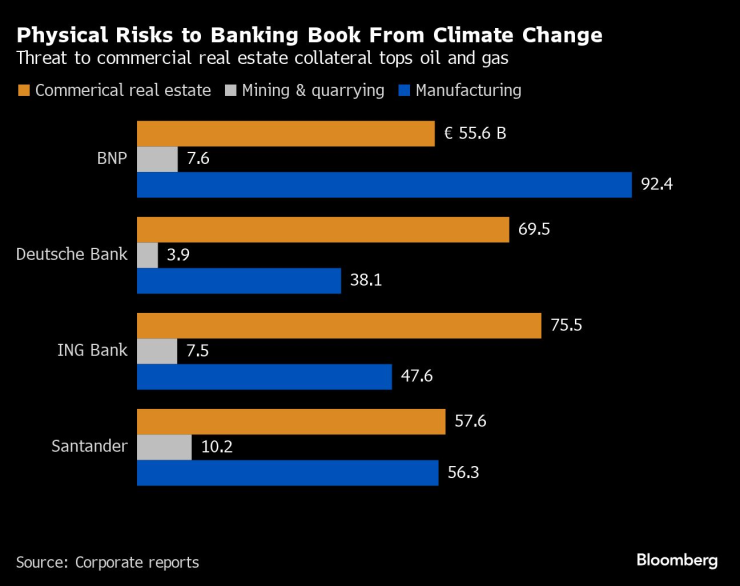

Физически рискове за портфейлите с активи на банките от изменението на климата. Графика: Bloomberg LP

Физически рискове за портфейлите с активи на банките от изменението на климата. Графика: Bloomberg LP

Способността на сектора на бизнес имотите да се справи с планирания преход към по-нисковъглеродна икономика „зависи силно“ от обновяването на съществуващия сграден фонд, отбелязва BNP в отговор по имейл на въпроси. За близо 80% от съществуващите сгради, които се очаква да продължат да съществуват през 2050 г., трябва да има „значително ускоряване на реновирането“, допълва банката.

Това има последици за видовете заеми, които BNP иска да отпуска, и видовете обезпечения на облигации, които поема. Например сега звената за отпускане на заеми на банката ще включват въздействието върху климата като „критерий за вземане на решение“ преди да предоставят дълг за финансиране на бизнес имот. BNP, която е сред най-големите банки в света, обезпечаващи зелени облигации, съобщава, че проучва и начини да увеличи дела си във финансирането на зелени активи.

Най-голямата испанска банка Santander започна да анализира емисионния риск от активите си с бизнес имоти миналата година и все още проучва как да декарбонизира портфейла си с имоти, съобщи говорител пред Bloomberg. Банката все още не е обявила публично заключенията си.

Във Великобритания Barclays цели да намали емисиите в портфейла си с бизнес имоти с 51% на родния си пазар до 2030 г. Говорител на банката заяви, че тя работи в тясно сътрудничество с клиентите, за да отговори на рисковете, свързани с финансираните емисии, но отбелязва, че положението изисква „системна промяна“ на политиките, която често е извън контрола ѝ.

ЕС счита, че сградите в региона са отговорни за над 40% от потреблението на енергия, поради което банките трудно могат да пренебрегнат екологичния им риск. Блокът си постави за цел да намали емисиите от парникови газове в сградния сектор с 60% до 2030 г. и банковото финансиране неизбежно ще играе ключова роля в процеса.

Банките, които изостанат, не само рискуват да бъдат порицани от регулаторните органи, а и все повече са застрашени от климатични спорове. BNP например трябва да се справя с климатично дело по обвинения, че не е изпълнила т. нар. си задължение за бдителност, което според френското право е задължението на банките да гарантират, че бизнесът им няма отрицателни последици по редица параметри, включително околната среда.

BNP казва, че поглежда и към портфейла си с жилищни заеми, но не си е поставила ясни цели за финансирани емисии заради сложността на сектора. Тази сложност до голяма степен се дължи на множеството различни национални регулации в страните членки на ЕС.

Местните регулации все още се развиват, а прилагането на европейската директива за енергийното представяне на сградите на национално ниво остава неясно, казва BNP. Тя иска държавните ръководители да направят повече, за да помогнат на финансовата индустрия да се справи с тези предизвикателства.

„Говорим за сектор на дребно със 75% от европейските жилищни сгради, които трябва да бъдат реновирани до 2030 г., така че това засяга милиони домакинства“, отбелязва BNP. Банката казва, че всякакви ограничения върху финансирането, оформени като зелени политики, трябва да бъдат прилагани „без да се наказва достъпът до жилища в затегнатата макроикономическа среда“.

Но намаляването на финансираните емисии в портфейла с жилища вече е „стратегическа инициатива“ в BNP, съобщава банката. Тя очаква да предостави актуални данни за това как ще бъде засегнат достъпът на сектора до финансиране през 2025 г.

Нумерологична прогноза за 23 - 29 декември

Нумерологична прогноза за 23 - 29 декември  Очакват ли се силни магнитни бури до края на годината

Очакват ли се силни магнитни бури до края на годината  "Аталанта" обърна "Емполи" в края и изкова 11-ата си поредна победа в Серия А

"Аталанта" обърна "Емполи" в края и изкова 11-ата си поредна победа в Серия А  Владимир Путин прие словашкия премиер Роберт Фицо в Кремъл

Владимир Путин прие словашкия премиер Роберт Фицо в Кремъл  Милиардер дава съвети как да натрупаме богатство

Милиардер дава съвети как да натрупаме богатство

Ето как китайските компании ще защитят бизнесите си от Тръмп

Ето как китайските компании ще защитят бизнесите си от Тръмп  Кои бяха най-важните технологични събития през 2024 г.?

Кои бяха най-важните технологични събития през 2024 г.?  Следващата пандемия е неизбежна и не сме готови за нея

Следващата пандемия е неизбежна и не сме готови за нея  Министърът на финансите във Великобритания ли е Гринч, който открадна Коледа?

Министърът на финансите във Великобритания ли е Гринч, който открадна Коледа?  Изменението на климата открадва седмици от зимата, изнервяйки ски курортите

Изменението на климата открадва седмици от зимата, изнервяйки ски курортите

Най-дългият мотоциклет в света се продава

Най-дългият мотоциклет в света се продава  Mazda се отказва от достъпните автомобили

Mazda се отказва от достъпните автомобили  Сенатор поиска Stellantis да върне американските марки на Америка

Сенатор поиска Stellantis да върне американските марки на Америка  Топ 10 на колите на старо, които вдигнаха цената си

Топ 10 на колите на старо, които вдигнаха цената си  Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Ето как силните жени показват интерес към мъжа

Ето как силните жени показват интерес към мъжа  6 зимни тоалета, които не са скучни

6 зимни тоалета, които не са скучни  ПП очаква групата на "Обнови Европа" в ЕП да изключи ДПС

ПП очаква групата на "Обнови Европа" в ЕП да изключи ДПС  Ливърпул върви към титлата след мач с 9 гола срещу Тотнъм

Ливърпул върви към титлата след мач с 9 гола срещу Тотнъм  Край на "средновековната" традиция: Кражбата на булка вече ще се наказва в Казахстан

Край на "средновековната" традиция: Кражбата на булка вече ще се наказва в Казахстан

преди 6 месеца До: Кухх, яяя обратно в блатото, при другите жаби!! отговор Сигнализирай за неуместен коментар

преди 6 месеца До: cyclop хаповете.. по бързо, че те изпускаме :)))) отговор Сигнализирай за неуместен коментар

преди 6 месеца "Макар че за прилагането на директивата на ЕС вероятно ще са нужни няколко години, вече е ясно, че сградите, които изостават, може да се превърнат в блокирани активи, които вече не могат да бъдат продадени или отдадени под наем" аджендичкатааа own nothing and be happy отговор Сигнализирай за неуместен коментар

преди 6 месеца "правилната страна на новите зелени регулации" ЗЕЛЕНИЯТ ХАЙВЕР ИДЕ, за да вземе домовете на стотици милиони и да улесни преходът към притежаване на нищо. Планиран за 2030 г. Умствено непълноценните все още мислят, че е "конспирация". Джаф, идвай да ми дъвчеш глезена отговор Сигнализирай за неуместен коментар