Инвеститорите, притежаващи облигации, издадени от финансово нестабилни китайски строителни компании, все по-често са изправени пред дилемата: да приемат предложенията за отлагане на погасяването на дълга и да опростят част от него или да заложат на това, което може да бъде възстановено при преструктуриране в сличй на несъстоятелност, пише Nikkei Asia Review.

Последният китайски строител, който предложи такъв избор пред инвеститорите, е Yuzhou Group Holdings, който трябваше да изплати в четвъртък (13 януари) лихвен купон в размер на 41 милиона долара на притежателите на две от своите облигации.

Вместо това, компанията помоли облигационерите, които притежават 14 деноминирани в чужда валута облигации с обща непогасена номинална стойност от 5,5 млрд. долара, да ѝ предоставят допълнително време.

Тези инвеститори, които притежават облигации с падеж по-късно този месец (на обща стойност 582 милиона долара), са били помолени от строителя да ги заменят с нови, чийто падеж е изместен за по-късно тази година. Новите облигации ще носят по-висока лихва от повечето налични в момента, а главницата ще се увеличи с 1%.

Притежателите на 12 други облигации бяха помолени да приемат нови условия, според които евентуално неизпълнение на компанията по която и да е облигация няма да я постави в нарушение на условията на други книжа.

Yuzhou предупреди, че „не очаква да разполага с достатъчно средства за незабавно изплащане“ на притежателите на облигациите със скорошен падеж, които не са съгласни с плана за замяна.

Това би могло да предизвика вълна от допълнителни искове съгласно съществуващите разпоредби за кръстосано неизпълнение, които биха принудили компанията да разгледа ограничаването на дълговете си, „както и възможността за неплатежоспособност“.

Освен това Yuzhou споделя, че очаква да закъснее с плащането на купона от четвъртък, както и с покриването на други купони на стойност 69 милиона долара, дължими до 26 февруари.

Въпреки това компанията казва, че ще „положи усилия“ да изплати купоните в рамките на 30-дневния гратисен период, предоставен при условията на облигациите - "ако предложението за обмен е успешно изпълнено."

Moody's Investors Service и Fitch Ratings понижиха в понеделник (10 януари) рейтингите на компанията до съответно Caa2 и CCC-, с което показват, че компанията е изложена на много висок риск от неизпълнение.

Yuzhou посочи още, че е поискала в края на миналата година от двете рейтингови агенции да прекратят оценяването ѝ.

Базираната в Шанхай DaFa Properties Group заяви в петък, че притежателите на облигации са гласували да приемат офертата ѝ за замяна на облигация на стойност 184,5 милиона долара с падеж следващия вторник с друга с падеж през юни. Съгласно мярката, подкрепена с мнозинство, притежателите на две други облигации са се съгласили да се откажат от условията за кръстосано неизпълнение.

Ден преди това Hengda Real Estate Group, основният вътрешен оперативен филиал на China Evergrande Group, заяви, че притежателите на местни облигации на стойност 4,5 милиарда юана (706 милиона долара) са се съгласили да позволят на компанията да отложи плащането на купон, който трябваше да бъде изискуем в понеделник, до юли. Мярката също така ще отложи възможността за отправяне на иск от страна на облигационерите за предсрочно изплащане на дълга.

Миналия месец Fitch обяви, че Hengda, както и Evergrande, се намират в дефоут, след като компанията майката не успя да изплати пропуснатите купони за облигации в рамките на разрешения гратисен период.

Във вторник Guangzhou R&F Properties заяви, че нейното звено R&F Properties ще изплати 104 милиона долара на притежателите на облигация в размер на 725 милиона долара, чийто падеж беше в четвъртък, след като получи съгласието на една четвърт от облигационерите. Остатъкът трябва да бъде изплатен през юли.

Kaisa Group Holdings обяви дефоут през декември, след като не успя да изплати облигация от 400 милиона долара. Компанията също предложи размяна на облигации, но не успя да спечели необходимата подкрепа от 95% от гласовете.

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ  Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Жертви и ранени след руски удари в Суми

Жертви и ранени след руски удари в Суми  Лоша новина за електромобилите в Европа

Лоша новина за електромобилите в Европа  Страхотни новини за три зодии до март 2025 г.

Страхотни новини за три зодии до март 2025 г.  Загинал и 18 ранени в катастрофи за денонощието

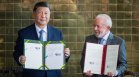

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят

Изкушават Майк Тайсън с работа в порно филм

Изкушават Майк Тайсън с работа в порно филм  Арда продава трио

Арда продава трио  Лицензът на Берое отново виси

Лицензът на Берое отново виси  Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху  Едва не изгониха пилот на F1 от Лас Вегас

Едва не изгониха пилот на F1 от Лас Вегас  Илков ще проведе важен разговор за членството ни в Шенген

Илков ще проведе важен разговор за членството ни в Шенген  Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона