Виолина Маринова е родена през 1953 г. в София. Завършила е специалност "Финанси и кредит" във ВФСИ "Д. Ценов", Свищов, през 1977 г. Специализирала е "Комплексно банково обслужване на населението от ДСК" (1986 г.) в УНСС, София, и "Мениджмънт, Маркетинг, Бизнес комуникации; Финанси и счетоводство" в Института по мениджмънт и маркетинг, София. Владее френски и руски език, говори арменски, а понастоящем учи английски език.

Г-жа Маринова има повече от 30 години опит в банковото дело, изцяло в Банка ДСК. Започва работа през 1971 г. като счетоводител в клон ДСК-2, а по-късно става главен директор на клон ДСК-2 (1985 - 96 г.), и зам.-председател на Управителния съвет на Банка ДСК и изпълнителен директор (1996 - 2001 г.). От септември 2001 г. до 2004 г. е член на Управителния съвет и изпълнителен директор на Банка ДСК, а от май 2004 г. е началник на Управление "Вътрешен контрол и одит" на банката. С решение на Надзорния съвет на Банка ДСК от 29 ноември 2004 г. Виолина Маринова е избрана за главен изпълнителен директор на Банка ДСК.

- Защо Банка ДСК повиши лихвите по своите кредити като резултат от повишенията на лихвите в чужбина и от увеличаването на минималните задължителни резерви?

Оскъпяването на ресурса за българските банки, дължащо се на мерките на БНБ за ограничаване на прекомерния кредитен ръст, както и чувствителното увеличение на лихвите на междубанковите пазари доведоха до увеличение на лихвения процент при кредитирането в България.

- Доколко ипотечната криза в САЩ може да повлияе на българския банков сектор?

Ипотечната криза в САЩ започна от проблем на американската икономика, който се превърна в глобална заплаха, която може да има сериозни последствия и върху развиващите се пазари. Българският пазар също може да усети, макар и слабо, последиците от подобна криза. Основното негативно последствие за България в е оскъпяването на външното финансиране, което част от българските банки ползват, поради нарастващите лихви на международните пазари.

В началото на септември редица банки в България, в това число и най-големите финансови институции като Уникредит Булбанк, ОББ, Райфайзенбанк, както и ДСК, вдигнаха лихвите по кредитите си в рамките на 0.25%-0.5% за различните продукти. Донякъде това е продиктувано от повишението на лихвените нива на международните пазари, но трябва да бъде отчетен и друг местен фактор – а именно, новите мерки на Българската народна банка за ограничаване на кредитирането.

Също така е важно да се вземе под внимание, че делът на ипотечното финансиране (като процент от БВП) в България не е особено голям в сравнение с развитите световни икономики. Трябва да се имат предвид и особеностите на българския жилищен пазар, при който въпреки високия ръст на жилищни кредити, делът на необслужваните кредити е относително малък. България е страна, в която жилищната собственост е значителна и традиционно българите държат на собствено жилище, поради редица психологически особености. Това до известна степен предполага и по-голяма сигурност за банките при редовната събираемост на вноските по жилищни кредити.

- Ще финансирате ли ваканционни имоти, ако кризата се развие и в Западна Европа и доведе до отлив на инвеститори у нас?

Банка ДСК, като всяка добра банка, преценява обстойно и професионално рисковете, както в отделните сектори на бизнеса, така и по конкретни проекти. Този пазар все още има сериозен потенциал в България и не очакваме силно негативно отражение върху него в близко бъдеще, а следователно и върху възможностите и перспективите за финансиране.

- Кои са конкурентните предимства на Банка ДСК?

Банка ДСК е безспорно най-добре познатото име на банковия пазар в България, с най-развита клонова мрежа и най-голям пазарен дял в кредитирането на граждани. Основното предимство на банката е доверието, което е изграждала в продължение на десетилетия у своите клиенти. През последните години на изострена конкуренция на пазара доказвахме, че не разчитаме само на традиционните си позиции, но и инвестираме сериозно в развиването на съвременни, новаторски продукти и услуги, повишаваме непрекъснато качеството на обслужване, а не на последно място – банката значително подобрява и „външния си вид” с модернизирането на банковите си салони.

- Възможно ли е чрез услуга на Банка ДСК българите да купуваме унгарски акции?

Посредством закупуване на дялове на "ОТП - Централно европейски фонд в акции", който се предлага през клоновата мрежа на Банка ДСК, клиенти на банката могат да инвестират индиректно в акции на унгарски компании, както и в акции на компании от Чехия и Полша.

- С колко процента ще се увеличават активите на банковата система в следващите години и като цяло за следващите 5 г.?

Според анализаторите българският финансов сектор се намира в начална фаза на развитие. Прогнозите за следващите 10 години са двуцифрен годишен ръст в активите на банките.

- Вашите банкомати дават възможност за теглене на до 800 лв. на денонощие с карта на Банка ДСК (спрямо 400 лв. при Борика), без да има блокиране на сума за банкомат, планирате ли скоро да вдигнете границата от 800 лв.?

Действително, банкоматите ни дават възможност с карти на банката да се реализира транзакция за теглене до 800 лв. Този лимит е различен от 24-часовия лимита за теглене, който е по карта и който може да бъде произволен, според желанието на клиента.

Теглене наведнъж на повече от 800 лв. е технически невъзможно при купюри от 20 лв. и по-малко (пачката става много дебела), т.е банкоматът трябва да се зарежда само с купюри от 50 лв., което е неудобно за картодържателите.

- Банка ДСК не издава облигации на българския пазар, вероятно финансирайки се от банката майка, при какви лихвени проценти е това финансиране?

Условията, при които Банка ДСК се финансира, и то не само от ОТП Банк, но и от други институции, са много атрактивни, обикновено с плаващ лихвен процент, съобразен с пазарната конюнктурата и съответния матуритет, като може да се каже, че са израз на високата оценка, която тези институции ни дават.

- Смятате ли че маркетинговите похвати на банките са коректни, например в дописването на годишния процент на разходите по кредита (ГПР) с малки букви под базовия лихвен процент?

Проблемът не е в изписването на ГПР с малки букви, а във факта, че клиентите все още не са свикнали да се ориентират по този показател сред изобилието от оферти. Служителите на Банка ДСК винаги обясняват подробно значението на ГПР и задължително го изчисляват за всеки отделен клиент. Смятам, че в близко бъдеще този проблем ще бъде преодолян и ГПР наистина ще стане най-използваният критерий при сравняване на офертите на отделните банки.

- Колко българи реализират кариера в други страни в ръководните структури на ОТП Банк?

Наши колеги консултират проекти в други дъщерни дружества на ОТП. А един от нашите изпълнителни директори, г-н Любомир Желязков, е унгарски възпитаник, чиято кариера досега се е развивала в ОТП Будапеща.

- Доколко повишенията на лихвите от ЕЦБ може да прекратят тенденцията на понижение на лихвите в България и дори да предизвикат повишение на лихвите в България?

Логично е да се очаква, че лихвените нива в България постепенно ще достигнат тези в еврозоната, макар че това ще е плавен процес. Банките в България си набавят ресурси от международните пазари, с които да финансират разширяващите си кредитни портфейли и нарастващите лихви на международните пазари се отразяват и на цената на раздаваните кредити.

Същевременно обаче банките в България все още имат относително ниски разходи, което им позволява да предлагат и съответно по-ниски лихви по кредитите на клиенти, което до известна степен компенсира поскъпването на лихвените нива на финансиране отвън. Когато разходите на банките се увеличат, лихвените нива по кредитите в България ще започнат да се доближават до тези в еврозоната.

- Вие сте с едни от най-големите взаимни фондове на българския пазар, планирате ли по-дейно участие на българския капиталов пазар, например посредничество при първични публични предлагания?

Първичното публично предлагане придоби особена популярност у нас напоследък, което е добър показател, както за капиталовия пазар, така и реалната икономика, а ние винаги сме подкрепяли своите клиенти и партньори при реализиране на целите и плановете им, както с услугите на банката, така и със съдействието на дружествата от групата.

- В какъв размер е инвестиционния портфейл на банката от дялови ценни книжа?

Инвестиционният портфейл на Банка ДСК се състои предимно от книжа с фиксиран доход, изложени на по-ниска пазарна и ценова волатилност.

- Имайки пряк поглед върху бизнеса на корпоративните си клиенти, оптимист ли сте за бъдещето на българската индустрия?

Наблюдаваната тенденция през последните няколко години и особено след приемането на страната в ЕС, красноречиво говори за ориентирането на българския производител към подобряване на качеството и конкурентноспособността на произвежданата продукция. Този процес е неразривно свързан с реализирането на инвестиции в нови технологии, оборудване, повишаване квалификацията на работниците и др. Стимулиране по-нататъшното развитие на българската индустрия се очаква и от усвояването на средствата, предоставени от фондовете на ЕС, и най-вече на средствата по оперативна програма „Конкурентноспособност”. Изброените фактори създават благоприятна среда и добри перспективи за развитие на този сектор от българската икономика.

- Според Вас преодоляно ли е недоверието в банковата система от кризата през 1996-97 г. и има ли много пари "под дюшеците"?

Да. Банковият сектор се развива с изключителен успех през последните години и смятам, че недоверието в банките като цяло е преодоляно.

Всяка новина е актив, следете Investor.bg и в Google News Showcase.

Газът в Европа поскъпва заради прогнози за студ и рискове при доставките

Газът в Европа поскъпва заради прогнози за студ и рискове при доставките  Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си  Унгария планира да увеличи минималната заплата с 40% до 2027 г.

Унгария планира да увеличи минималната заплата с 40% до 2027 г.  Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп

Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп  AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

Нов модел на Nvidia може да променя гласове и да създава звуци

Нов модел на Nvidia може да променя гласове и да създава звуци  В България има раздуване на кредитния пазар

В България има раздуване на кредитния пазар  Кристиано Роналдо откри головото шоу на "Ал Насър" срещу "Ал Гарафа"

Кристиано Роналдо откри головото шоу на "Ал Насър" срещу "Ал Гарафа"  Технологиите, които променят финансовите услуги

Технологиите, които променят финансовите услуги  Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми

Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми

Жалко. Националите по баскетбол изпуснаха Черна Гора в Ботевград

Жалко. Националите по баскетбол изпуснаха Черна Гора в Ботевград  Кокала отсече: Не съм проклел Левски + ВИДЕО

Кокала отсече: Не съм проклел Левски + ВИДЕО  Бесен Венци Стефанов изригна мощно срещу съдия

Бесен Венци Стефанов изригна мощно срещу съдия  От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR  дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR  продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

Марк Рюте се срещна с турския президент Ердоган

Марк Рюте се срещна с турския президент Ердоган  Хороскоп за седмицата – какво да очаква всяка зодия

Хороскоп за седмицата – какво да очаква всяка зодия  Президентът Путин поздрави Кустурица по случай 70-ия му рожден ден

Президентът Путин поздрави Кустурица по случай 70-ия му рожден ден  Бой в сръбския парламент, депутати и минстри си разменяха юмруци

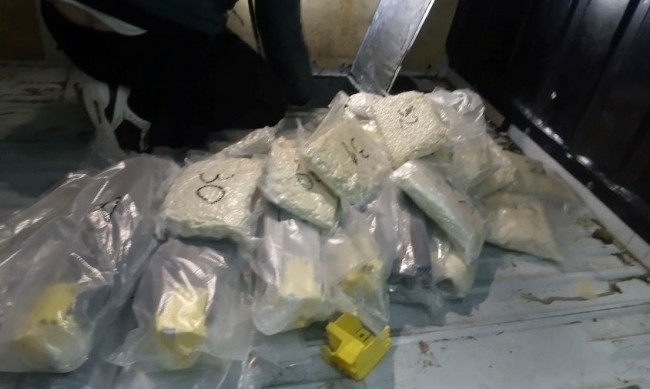

Бой в сръбския парламент, депутати и минстри си разменяха юмруци  Хванаха 41 кг кокаин в района на Дунав мост - Видин

Хванаха 41 кг кокаин в района на Дунав мост - Видин