УниКредит Булбанк е най-голямата банкова институция у нас по размер на активите. Банката бе образувана по-рано тази година след сливането на Булбанк, Биохим и Хеброс банк. УниКредит Булбанк е собственост на италианската банкова група UniCredito.

Към края на първото шестмесечие на тази година активите на УниКредит Булбанк достигат 7,68 млрд. лв. Нетната печалба за първото шестмесечие на тази година е в размер на 112 млн. лв.

С Левон Хампарцумян, главен изпълнителен директор и председател на Управителния съвет, както и председател на Асоциацията на Банките в България, разговаряме за развитието на банката след сливането и перспективите пред кредитния пазар България.

- Реализирахте 112 млн. лв. печалба за първото полугодие, кои дейности на банката спомогнаха в най-голяма степен за резултата? Каква част от печалбата ще бъде реинвестирана и в какви направления, ще бъде ли разпределен дивидент?

Тази година е една от най-напрегнатите за банката, тъй като сливането по разбираеми причини води до определен “стрес” в системата. Така или иначе резултатите са много добри. Политиката ни за дивиденти няма да се променя в близко бъдеще. Разбира се, ще направим разумни инвестиции в клоновата си мрежа, в развитието на новата ни информационна система, в човешкия ресурс, както и в нови продукти. Разчитаме, че до следващите 12-18 месеца ще реализираме пълния потенциал на сливането и синергията, която произтича от това.

- Ще има ли ефект от повишаването на минималните задължителни резерви по депозитите?

Това е една типична мярка за охлаждане на пазара. Ефектът на тези мерки обаче никога не може да бъде измерен “на чисто”, тъй като никой не може да каже какво би било развитието на системата без мерките. Предполага се, че имат ефект, макар в някои случаи той да е чисто счетоводен.

Така или иначе развитието, както в България, така и на някои от основните пазари по света, показва че кредитирането на високорентабилни и високорискови сегменти може да бъде много опасно. От тази гледна точка поведението на няколко банки в България, които очевидно са значително по-агресивни от останалите, би трябвало да бъде обект на специално внимание от страна на регулатора, а разбира се и от страна на клиентите.

- Смятате ли, че маркетинговите похвати на банките са коректни, например в дописването на ГПР (годишния процент на разходите по кредита) с малки букви под базовия лихвен процент?

Всяка една рекламна практика съдържа в себе си определена доза “художествена измислица”. Доколкото тя е представена по начин, който да не се възприема сериозно от клиентите, е допустима, но оттам нататък влизаме в полето на съзнателно предизвикани заблуди, които в никакъв случай няма да спомогнат за дълготрайно сътрудничество между банката и нейните клиенти. В този аспект УниКредит Булбанк се опитва да гради дългосрочни отношения и да бъде максимално прозрачна и разбираема за клиентите.

Разбира се, когато стигнем до сферата на по-сложните продукти като взаимни фондове, ипотеки и др., които технически се базират на доста сложни концепции и икономически сценарии, моята препоръка към клиентите, които не разбират всички подробности на един договор, винаги е била да потърсят професионална помощ. Това може да стане първо от банката, а ако не е достатъчно, могат да се ползват услугите и на независими, външни професионалисти.

- Какво е мнението ви за ситуацията около ипотечния пазар в САЩ, която вече притеснява всички големи международни финансови институции? ЕЦБ “инжектира” значителни средства във финансовата система, все повече се говори за реална криза на глобалния кредитен пазар.

Все още никой не знае дали случващото се е просто една естествена пазарна реакция, или сме на прага на по-голяма криза. Очевидни са усилията на централните банки на големите страни да противодействат на тези тенденции. Според мен в следващите 5-10 седмици ще стане ясно дали ситуацията е овладяна или негативната тенденция ще се задълбочи.

- Доколко цикълът на повишения на лихвите от страна на ЕЦБ може да се отрази на лихвите в България?

Не мисля, че ефектът ще е значителен, тъй като са малко бизнесите, в които границите на чувствителност са в рамките на 2 или 3 процента. Все пак тази “епоха” на свръхевтини кредити, която по някакъв начин се прояви и във България, е на път да свърши. От една страна, това ще стане, поради нарастването на основните лихвени нива в световен мащаб, а от друга – поради навлизането на банките в по-рискови сегменти, където логично лихвите са по-високи.

- Кога българският кредитополучател ще има възможност да се финансира в японски йени и швейцарски франкове, които носят по-ниски лихвени разходи?

Всъщност това е изключително опасна практика, тъй като всеки такъв кредит съдържа скрития компонент на валутния риск. Ако по една или друга причина, която е извън контрола както на местната централна банка, така и на клиентите, а и на банките, които са раздали тези кредити, валутните курсове се променят в негативна посока за кредитополучателите, те могат да се окажат в ситуация да не са в състояние да покриват задълженията си.

Практиката показва, че в такива случаи се стига най-често до разваляне на отношенията с банката. Историята помни и по-лоши варианти, които се е случвали и в Европа в недалечното минало - ако групата на пострадалите кредитополучатели е достатъчно голяма, те ще поискат политическа защита и ще я получат. Това би довело до фрустрация в цялата банкова система.

Смятам, че политиката на централната банка трябва да включва доста силни внушения за избягване на този вид кредитиране. Разбира се, става въпрос за потребителския сектор. Очевидно, фирмите, които търгуват в зони, където се използват йени, швейцарски франкове и т.н., имат нужда от подобни кредити.

- Планирате ли листване на банката на БФБ-София, което би позволило на миноритарните акционери да търгуват по-лесно собствеността си и би донесло рекламен ефект за банката?

Не мисля, че УниКредит Булбанк има нужда от специален рекламен ефект. Листването на местната фондова борса е един от инструментите за финансиране, но към момента плановете ни не предвиждат такива действия.

- Има ли български банкови експерти, които участват в разгръщането на UniCredito в Източна Европа и страните от бившия Съветски съюз?

Има, тъй като UniCredito е голяма международна структура. Имаме наши специалисти, които работят както краткосрочно, така и дългосрочно по програми, свързани с експанзията на Уникредит, включително и в тези страни.

- УниКредит Булбанк не е учредила дружества със специална инвестиционна цел, имате ли намерения да учредите подобен род дружества?

Мисля, че ние вече направихме по-сериозна стъпка отколкото създаването на едно дружество със специална инвестиционна цел, а именно джойнт-венчърът с Pirelli Real Estate. То е със структурата на управляващ холдинг, където всеки един от проектите ще бъде обособен в отделно дружество. Не е изключено някои от тези дружества да имат формата на АДСИЦ, в зависимост от спецификата на проекта.

- Планирате ли изкупуване на акциите в миноритарните акционери на банката?

Ние периодично правим предложения за изкупуване, но като цяло изглежда, че миноритарните акционери са доста доволни от доходността, която получават и не са толкова ентусиазирани да продават. Като цяло нямаме някаква конкретна програма за намаляване на тяхното участие.

- Планирате ли създаване на български взаимни фондове, след като вече много години успешно предлагате фондовете Пайниър?

По-скоро Пайниър може да създаде фонд, който да се базира на български ценни книжа. Силата на групата на УниКредит е в разделението на отговорности и компетенции, а безспорно Пайниър е едно от най-добрите имена на пазара. Ако българският пазар се оцени като достатъчно атрактивен, напълно възможно е да се появят и български продукти на Пайъниър.

- УниКредит Булбанк е най-големия играч на БФБ-София по размер на реализирания оборот, планирате ли други инициативи по отношение на Българска фондова борса - София и кредитиране срещу ценни книжа, като например стандартна услуга за репо-сделки?

И сега, без да имаме стандартизирана услуга, ние предлагаме подобни услуги на избрани клиенти. Дали ще предложим по-масови продукти зависи от степента на икономическо развитие на страната и стабилността на българския фондов пазар.

- Вероятно значителна част от корпоративните клиенти на УниКредит Булбанк са подходящи за листване на Българска фондова борса - София, възнамерявате ли да развивате дейност в тази посока?

Със значителен брой от нашите клиенти и в момента обсъждаме подобни възможности. Разбира се, не бива да се абсолютизира листването на борсата като единствена възможност за финансиране, въпреки че последните три-четири години бяха изключително благоприятни за фондовия пазар.

Все пак преминаването към публичност носи и голям брой нови отговорности, поради което някои наши клиенти предпочитат синдикирани заеми и други инструменти, които биха им позволили една степен по-голяма гъвкавост, отколкото листването на борсата.

- Има ли УниКредит Булбанк собствен инвестиционен портфейл в дялови ценни книжа и техни производни и в емитенти от кои страни е разпределен той?

Портфейлът ни е изключително диверсифициран, като цяло се водим от политиката на УниКредит в това отношение. Няма страни или региони с по-голяма тежест в портфейла, тъй като ние не сме инвестиционна банка. Доколкото управлението на активите ни изисква значителна степен на диверсификация и стабилност, апетитът ни към най-рисковите сегменти на пазара е ограничен.

- С колко процента ще се увеличават активите на банковата система в следващите години и като цяло за следващите 5 години?

Мисля, че в следващите няколко години със сигурност ще имаме двуцифрен растеж, като в края на този петгодишен период той може да намалее до 8-12%. Разбира се, ще бъде все по-трудно да се оценява напълно обективно кредитирането в страната, тъй като тепърва ще се появяват доста небанкови финансови посредници, някои от които са създадени с единствената цел да кредитират. От тази гледна точка очаквам бързо развитие и на небанковия сектор.

- Имайки пряк поглед върху бизнеса на корпоративните си клиенти, какви са прогнозите ви за развитието на българската индустрия? Смятате ли, че финансовият сектор като цяло ще остане един от водещите в икономиката, както бе през последните няколко години?

Финансовият сектор е един от най-добре регулираните и най-модерните в българската икономика. Парадоксално, до голяма степен това се дължи и на катастрофалната криза през 1996 г. -1997 г., тъй като всичко след това бе създадено почти наново. От тази гледна точка, ако не се създават изкуствени пречки пред пазарното развитие на сектора, от типа на държавно субсидирани банки, инвестиционни фондове и т.н., мисля че перспективата му за развитие и запазване на водеща роля в икономиката е доста добра.

- Според Вас преодоляно ли е недоверието в банковата система от кризата през 1996-97 г. и има ли все още пари "под дюшеците"?

Мисля, че отдавна вече няма пари “под дюшеците”. Недоверието е преодоляно, но същевременно не са изключени единични инциденти, какъвто се случи преди две години с една малка банка. С подобни изолирани случаи обаче системата има достатъчно ефективни начини да се справи.

Все пак сивият сектор на икономиката все още съществува, но с модернизирането на икономическата среда, опростяването на данъчната система, намаляването на социалните разходи на корпорациите, все по-голяма част от финансовия ресурс на фирмите и населението ще излиза на светло.

От гледна точка на клиента винаги съществуват два варианта - или да имаме един по-лесен и по-либерален процес, който да дава по-скъпи кредити, усредняващи риска, или да имаме много строг, аналитичен подход, при който кредитът може да стане по-евтин, но на цената на допълнителни усилия от страна както на банките, така и на клиентите.

Всяка новина е актив, следете Investor.bg и в Google News Showcase.

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си  Унгария планира да увеличи минималната заплата с 40% до 2027 г.

Унгария планира да увеличи минималната заплата с 40% до 2027 г.  Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп

Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп  AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония  ЕС и Китай продължават да са далече от сделка за избягване митата за EV

ЕС и Китай продължават да са далече от сделка за избягване митата за EV

В България има раздуване на кредитния пазар

В България има раздуване на кредитния пазар  Кристиано Роналдо откри головото шоу на "Ал Насър" срещу "Ал Гарафа"

Кристиано Роналдо откри головото шоу на "Ал Насър" срещу "Ал Гарафа"  Технологиите, които променят финансовите услуги

Технологиите, които променят финансовите услуги  Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми

Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми  Радостин Василев иска да премахне хазарта, мигрантите и КПКОНПИ

Радостин Василев иска да премахне хазарта, мигрантите и КПКОНПИ

Жалко. Националите по баскетбол изпуснаха Черна Гора в Ботевград

Жалко. Националите по баскетбол изпуснаха Черна Гора в Ботевград  Кокала отсече: Не съм проклел Левски + ВИДЕО

Кокала отсече: Не съм проклел Левски + ВИДЕО  Бесен Венци Стефанов изригна мощно срещу съдия

Бесен Венци Стефанов изригна мощно срещу съдия  От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR  дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR  продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

Хороскоп за седмицата – какво да очаква всяка зодия

Хороскоп за седмицата – какво да очаква всяка зодия  Президентът Путин поздрави Кустурица по случай 70-ия му рожден ден

Президентът Путин поздрави Кустурица по случай 70-ия му рожден ден  Бой в сръбския парламент, депутати и минстри си разменяха юмруци

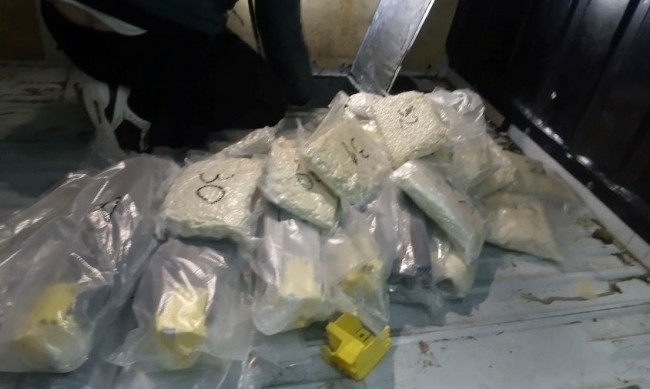

Бой в сръбския парламент, депутати и минстри си разменяха юмруци  Хванаха 41 кг кокаин в района на Дунав мост - Видин

Хванаха 41 кг кокаин в района на Дунав мост - Видин  Няма данни за българи на борда на потъналия кораб в Червено море

Няма данни за българи на борда на потъналия кораб в Червено море