Сергей Пантелеев е управител на българския клон на Varengold Bank. Професионалният му път включва водещи позиции в УниКредит Булбанк, където е бил мениджър Бизнес развитие и ръководител на отдел "Финансови институции" в дивизия "Корпоративно, инвестиционно и частно банкиране". Банкерът има повече от дванадесетгодишен опит в различни банкови сектори, като специализира в корпоративно и инвестиционно банкиране и структурирано финансиране, където се занимава с ключови цели по отношение на финансиране, капитал, инвестиции и управление на риска. Неговата квалификация включва международни икономически и банкови степени. Той е магистър по корпоративно и инвестиционно банкиране от университета Бокони в Милано и по икономика от Университета за национално и световно стопанство в София.

Как иновативната банка помага на финтех компаниите и р2р платформите да разраснат своя бизнес. Какво финансиране предоставя българският клон на Varengold Bank. Трудно ли е на компаниите да се ориентират в регулаторните норми. Какво финансиране и услуги предоставя банката на фирмите. Защо помощта трябва да е насочена към фазата на растеж на стартъпите. На тези и други въпроси на Investor.bg отговаря Сергей Пантелеев, управител на българския клон на Varengold Bank.

Сергей Пантелеев ще участва във форума на Клуб Investor „Банки и финанси“ на 11 юни 2019 г. на тема: Кои fintech решения променят финансовото посредничество.

Г-н Пантелеев, клонът на Varengold Bank в София работи вече половин година. Разчупи ли се традиционният модел за предоставяне на заемни средства с влизането на клона на българския банков пазар? Оправдаха ли се прогнозите, че Varengold Bank ще е алтернатива за клиентите, които ще намерят при вас финансиране, което е по-различно от традиционното банкиране?

– Смятам, че да. Проектът ни с р2р платформата за кредитиране Klear, в която придобихме 20% и на която предоставихме финансиране, е показателен. Търговските банки в България нямат практика да влизат директно с дялово участие в проекти, които финансират. Ние го направихме, с което даваме допълнителен импулс за развитие на партньорите ни и се ангажираме да работим заедно с тях за успеха на бизнеса им. Може да попитате колегите ни от Klear, но е факт, че ние сме първата банка, която повярва в потенциала на бизнес проекта им и им подаде ръка.

– Склонни ли са българските инвеститори да подпомагат иновативни стартиращи предприятия?

– Смятам, че през последните 7-8 години се направи доста в подкрепа на стартъп екосистемата. Всички участници са налице – държава, фондове за рисков капитал, бизнес ангели и др. Необходими са повече усилия в подкрепа на следващата фаза от развитието – фазата на разрастването на бизнеса на тези довчерашни стартиращи компании, които вече са доказали бизнес модела си и чиито продукти са намерили пазар.

И точно тук на това ниво Varengold Bank играе важна роля. Ние помагаме на финтех компаниите и р2р платформите да разраснат своя бизнес на регионално и глобално ниво. Помагаме им в няколко направления – осигуряваме им финансиране, било то чрез класически заеми или комбинация от заемен капитал и дялово участие със собствен за банката капитал, предоставяме им т. нар. фронтинг услуги, които ги улесняват в това да приведат своята дейност и своите услуги в съответствие със съществуващите и нововъзникващите регулаторни норми, които са непозната за тях територия, а за нас като силно регулирана институция са съвсем близки.

– Промени ли fintech индустрията банковия сектор?

– Процесът е взаимен. Финтех промени банките, но и кредитните институции промениха финтех индустрията. Някои банки като Varengold Bank започнаха да подкрепят финтех индустрията, а част от финтех компаниите се превърнаха в банки. Технологиите променят всички индустрии и целия ни живот. Според мен границата между финтех и банките ще се размива все повече. Тепърва предстои да видим как световните технологични гиганти ще разтърсят финансовия сектор. Те вече се опитват да го правят. Част от телекомите също започнаха да предоставят финансови услуги с помощта на утвърдени банки и небанкови финансови институции.

Fintech решенията в недалечно бъдеще ще променят напълно начина, по който се предоставят финансови услуги, като ги направят по-удобни, по-лесни, по-достъпни и по-бързи за потребителите. Инвестициите във финансови технологии в световен мащаб са се увеличили повече от 20 пъти през последните пет години и се очаква да надхвърлят 150 млрд. долара през следващите три до пет години, според последния FinTech доклад на PwC. Представете си за каква трансформация говорим!

Вместо да чакаме и да гледаме как тези промени ни застигат, във Varengold Bank решихме да участваме активно в тях и да подкрепяме fintech проекти. Затова се специализирахме в т. нар. Marketplace Banking, което включва финансиране на небанкови институции, предоставящи fintech решения – предимно платформи за т. нар. споделено кредитиране или peer-2-peer (р2р) платформи за кредитиране. Тези платформи се очаква да заемат все по-голям дял в предоставянето на заемни средства. В доклад на statista (Alternative Lending Report 2019) се прогнозира, че до 2022 г. финансирането през р2р платформите за кредитиране в Европа ще достигне над 20 млрд. евро общо за потребители и фирми, което би било около три пъти повече спрямо текущите нива.

– Към кои от вашите продукти има най-голям интерес?

– Наред с Marketplace banking и фронтинг услугите, предоставяме на корпоративни клиенти и т. нар. транзакционни банкови услуги – плащания и разплащателни сметки, както и търговско финансиране – акредитиви, гаранции и други. В това отношение работим основно с външнотърговски дружества.

– Кое за вас е водещо при оценка на риска при клиентите?

– От базовите водещо за нас е дали рискът е добре диверсифициран. Ще ви дам пример с р2р платформите за кредитиране. При тях на практика рискът по линия на кредитополучателите е добре диверсифициран между много на брой хора или фирми. Той не е концентриран само в едно лице или само в една индустрия.

Отвъд видимото за нас е много важно какъв е бизнес моделът на компанията – долко той е устойчив и отговаря ли на стратегията ни да подкрепяме проекти с голям потенциал за растеж, какви са отношението и опитът на собствениците на бизнеса – доколко те са отдадени на него и на целите, които са си поставили, има ли екип зад проекта, качествен ли е той и т. н.

– Правено ли е проучване, което да даде представа какъв е мащабът на споделеното кредитиране чрез peer-2-peer платформи за кредитиране в България?

– През последните три години инвестираните средства в двете най-големи р2р платформи, които оперират в България – iuvo и Klear, са достигнали близо 140 млн. лева, според данните на сайтовете на тези две платформи. Това е повече от целия рисков капитал, набран за финансиране на стартъп екосистемата в страната за този период. Потенциалът е голям. На този етап, разбира се, делът на р2р кредитирането остава нисък спрямо общия кредитен портфейл, но тази картина ще се промени много бързо. Към момента повечето fintech компании и решения са фокусирани върху пазарите в Западна Европа. Очакванията ни са до зве-три години те да насочат вниманието си и към Централна и Източна Европа, което ще ускори проникването на финансовите технологии в региона.

На европейско ниво през р2р платформите за кредитиране в Европа е отпуснато потребителско финансиране за 3,8 млрд. евро и фирмено за още 4,2 млрд. евро, според последните официални данни на statista към 2017 г (Alternative Lending Report 2019). Както споменах, експертите очакват този обем да се утрои до 2022 г.

– Склонни ли сте да предоставите финансиране на стартъпи, които търсят пари за осъществяване на нестандартни идеи? Ако вече сте го направили, може ли да дадете пример?

– Както отбелязах, ние не финансираме стартъпи, а компании, които вече са преминали тази фаза, т.е. продуктите им са тествани на пазара и са получили признание от клиентите, а сега им предстои да направят следващата голяма крачка – разрастването на бизнеса.

– Икономиката на Европа и България се забавя. От къде според вас могат да дойдат предизвикателствата за икономическото развитие на нашата страна?

– При оценките е важно да изясним коя е базата за сравнение. Да, на фона на икономическия растеж от предходните периоди, ръстът на БВП сега се забавя, но вече се съизмерваме с по-висока натрупана база. Да не забравяме и че мнозина предвиждаха рецесия в Европа през тази година, а от началото на годината наблюдаваме растеж. Предизвикателства не липсват, но макропоказателите на страната изглеждат стабилни. Създадени са и необходимите буфери в банковата система.

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ  Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Жертви и ранени след руски удари в Суми

Жертви и ранени след руски удари в Суми  Лоша новина за електромобилите в Европа

Лоша новина за електромобилите в Европа  Страхотни новини за три зодии до март 2025 г.

Страхотни новини за три зодии до март 2025 г.  Загинал и 18 ранени в катастрофи за денонощието

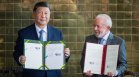

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят

Изкушават Майк Тайсън с работа в порно филм

Изкушават Майк Тайсън с работа в порно филм  Арда продава трио

Арда продава трио  Лицензът на Берое отново виси

Лицензът на Берое отново виси  Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху  Едва не изгониха пилот на F1 от Лас Вегас

Едва не изгониха пилот на F1 от Лас Вегас  Илков ще проведе важен разговор за членството ни в Шенген

Илков ще проведе важен разговор за членството ни в Шенген  Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона